- Nợ xấu là gì?

- Tại sao lại phát sinh nợ xấu?

- Phân loại các nhóm nợ

- Nợ đủ tiêu chuẩn (Nhóm 1)

- Nợ cần chú ý (Nhóm 2)

- Nợ dưới tiêu chuẩn (Nhóm 3)

- Nợ nghi ngờ mất vốn (Nhóm 4)

- Nợ có khả năng mất vốn (Nhóm 5)

- Cách xóa nợ xấu, cách hạn chế nợ xấu

- Cách xóa nợ xấu, quy định về xóa nợ xấu

- Cách hạn chế nợ xấu

- Lý do khiến phát sinh nợ xấu

Nợ xấu là gì?

Nợ xấu là gì? (Nguồn: Fingercheck)

>>> Có thể bạn quan tâm: Hình thức đáo hạn là gì

Nợ xấu là những khoản nợ vay tại các tổ chức tín dụng đã đến hạn thanh toán nhưng chưa được khách hàng vay thanh toán đầy đủ và các khoản nợ này đã quá hạn trả lãi hoặc gốc quá hạn trên 90 ngày tính từ ngày bắt đầu đến hạn trả. Nợ xấu được tính từ nợ nhóm 3 (nợ tiêu chuẩn), nợ nhóm 4 (nghi ngờ) và nợ nhóm 5 (khả năng mất vốn cao). Các khoản nợ xấu hiện tại hoặc đã bị phát sinh từ trước đó một khoảng thời gian thì cho dù đã tất toán, chúng vẫn hiện hữu trong lịch sử tín dụng của khách hàng và ảnh hưởng trực tiếp tới điểm xếp hạng tín dụng hoặc không nằm trong tiêu chí cho vay của ngân hàng.

Do vậy các khách hàng nằm trong danh sách có nợ xấu hoặc có lịch sử nợ xấu tại ngân hàng sẽ rất khó khăn khi đi vay vốn hoặc gần như không thể vay mượn tại các tổ chức tín dụng.

Tại sao lại phát sinh nợ xấu?

- Mất kiểm soát khi sử dụng thẻ tín dụng dẫn tới mất khả năng thanh toán nên không trả nợ đúng hạn cho ngân hàng.

- Mua trả chậm hoặc mua hàng trả góp tại các trung tâm thương mại, siêu thị....nhưng không trả đủ tiền & đúng hạn theo cam kết trong hợp đồng vay tiền.

- Sử dụng thẻ thấu chi của các ngân hàng theo lương, do chi tiêu quá mức nên đến kỳ thanh toán tiền lương trong tài khoản không đủ tiền trả nợ dẫn đến phát sinh nợ quá hạn.

- Không chấp nhận cách tính lãi của khoản vay nên khách hàng cố tình không trả nợ dẫn tới khoản vay bị quá hạn, chuyển thành nợ xấu.

- Không biết hoặc không để ý thậm chí là cố tình không chấp nhận các khoản phí phạt do quá hạn ngày thanh toán, dẫn tới khoản phí phạt này chuyển thành các khoản nợ quá hạn dẫn đến nợ xấu.

Nếu bạn bị có trong danh sách nợ xấu của ngân hàng thì sẽ gặp khó khăn rất lớn trong những lần vay sau này. Thậm chí khi đã có lịch sử nợ xấu thì sẽ không thể vay thêm bất cứ một khoản vay nào nữa tại các tổ chức tín dụng, vì đây là một tiêu chí quy định điều kiện bắt buộc khi cho vay của các ngân hàng.

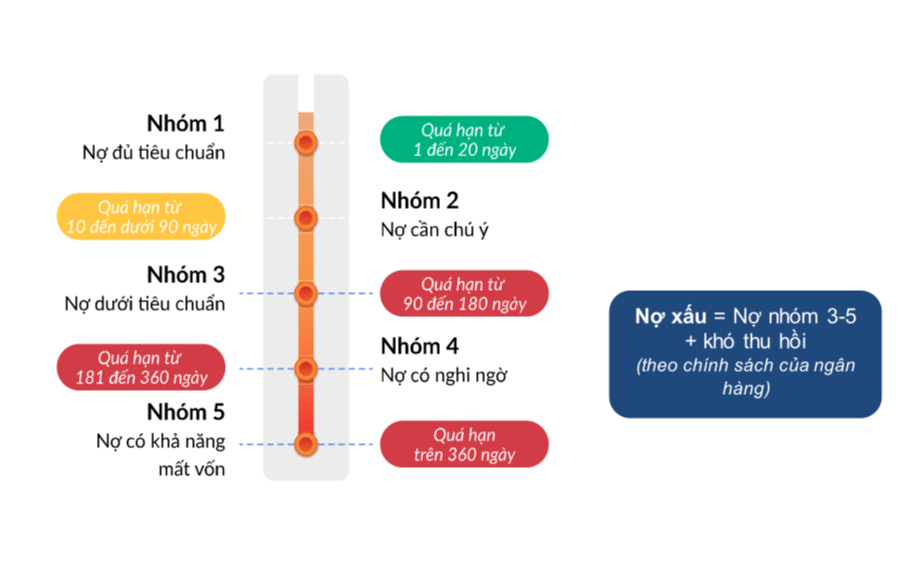

Phân loại các nhóm nợ

Đặc điểm 5 nhóm nợ xấu (Nguồn: Internet)

Dựa vào từng đặc điểm riêng của từng nhóm nợ khác nhau, người ta phân chia nợ xấu thành 5 nhóm nợ. Và rất nhiều người đặt câu hỏi "nợ xấu ngân hàng có sao không", khách hàng khi đi vay vốn ngân hàng hãy nhớ: Nợ xấu ngân hàng có bị truy tố. Vì vậy cần tìm hiểu kỹ các điều khoản vay và nhu cầu tài chính thực tế của bản thân để cân đối.

Nợ đủ tiêu chuẩn (Nhóm 1)

Dư nợ đủ tiêu chuẩn là khoản vay nợ trả quá hạn dưới 10 ngày so với hạn thanh toán phải trả. Các khoản nợ này trong hạn và tổ chức tín dụng đánh giá là có khả năng thu hồi cả gốc lẫn lãi bị quá hạn và thu hồi đủ gốc và lại đúng thời hạn còn lại. Những cá nhân/ doanh nghiệp nếu nằm trong vùng dư nợ đủ tiêu chuẩn (nhóm 1) thì vẫn được phép vay vốn ở ngân hàng.

Nợ cần chú ý (Nhóm 2)

Nhóm nợ cần chú ý là những người có khoản nợ vay tại các tổ chức tín dụng quá hạn từ 10 ngày đến dưới 30 ngày, các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu và các khoản nợ điều chỉnh kỳ hạn trả nợ lần đầu (đối với khách hàng là doanh nghiệp, tổ chức thì bên tín dụng phải có hồ sơ đánh giá khách hàng về khả năng trả nợ đầy đủ nợ gốc và lãi đúng kỳ hạn được điều chỉnh lần đầu).

Nợ dưới tiêu chuẩn (Nhóm 3)

Nợ dưới tiêu chuẩn chính là những khoản vay khách hàng không có khả năng thanh toán khi đã quá thời hạn từ 90 đến 180 ngày. Dù trước đó đã được nhân viên tín dụng nhắc nợ nhắc nhiều lần nhưng khách hàng vay không có khả năng tất toán.

Nợ nghi ngờ mất vốn (Nhóm 4)

- Các khoản nợ đã quá hạn trong khoảng 90 ngày đến dưới 180 ngày.

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 30 ngày đến dưới 90 ngày theo thời hạn trả nợ đã được cơ cấu lại lần đầu.

- Nợ dai, nợ khó đòi, nhân viên đòi nợ đã dùng mọi cách để yêu cầu thanh toán nhưng vẫn không thu hồi được công nợ.

Nợ có khả năng mất vốn (Nhóm 5)

- Các khoản nợ quá hạn từ 180 ngày trở lên.

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ được cơ cấu lại lần đầu;

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn theo thời hạn trả nợ được cơ cấu lại lần thứ hai;

- Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ ba trở lên, kể cả chưa bị quá hạn hoặc đã quá hạn.

Cách xóa nợ xấu, cách hạn chế nợ xấu

Điều kiện xóa nợ xấu là gì (Nguồn: Hoyes Michalos)

Cách xóa nợ xấu, quy định về xóa nợ xấu

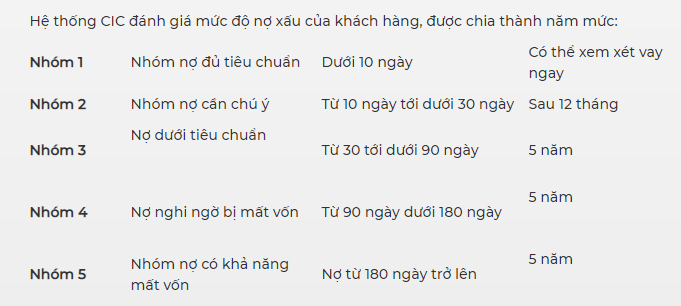

Khi khách hàng thực hiện giao dịch vay tại các tổ chức tín dụng thì mọi lịch sử giao dịch vay vốn sẽ được ngân hàng lưu lại trên toàn bộ hệ thống. Trung tâm Thông tin Tín dụng quốc gia Việt Nam (CIC) là nơi cung cấp thông tin cá nhân vay vốn về cho các ngân hàng. Nhờ đó sẽ giúp hệ thống các ngân hàng trong nước quản lý được khả năng, độ uy tín của khách hàng có nhu cầu vay và khả năng trả nợ nhằm hạn chế rủi ro nợ xấu thấp nhất.

Nợ xấu là gì? Phân loại các nhóm nợ xấu.

Đối với các khoản vay dưới 10 triệu đồng thì khách hàng cần thanh toán ngay. Vì căn cứ theo Khoản 1,Điều 11 Thông tư số 03/2013/TT-NHNN ngày 28/2/2013 của Ngân hàng Nhà nước Việt Nam, thì từ ngày 01/12/2014 Ngân hàng Nhà nước đã ngừng cung cấp lịch sử tín dụng các khoản vay có nợ quá hạn dưới 10 triệu đồng đã tất toán. Chính vì vậy khoản vay dưới 10 triệu đồng đã tất toán, khách hàng sẽ không cần lo ngại về lịch sử nợ xấu tín dụng của mình.

Đối với các khoản vay trên 10 triệu đồng, khách hàng cần nhanh chóng tất toán khoản nợ và lãi phạt tại thời điểm thanh toán. Sau đó, người có nợ xấu cần báo ngay cho ngân hàng về việc đã thanh toán nợ quá hạn. Để chắc chắn hơn, khách hàng hoàn toàn có quyền đề nghị ngân hàng làm văn bản xác nhận mình đã trả nợ quá hạn và lý do khách quan dẫn đến phát sinh nợ xấu.

Hoàn tất các thanh toán tại ngân hàng xong, thông tin lịch sử tín dụng của khách hàng sẽ được cập nhật định kỳ hàng tháng. 12 tháng sau khi trả hết nợ xấu, lịch sử tín dụng của người vay sẽ đủ điều kiện đáp ứng tiêu chí cho vay của ngân hàng. Ngoài ra, cũng có rất nhiều ngân hàng, tổ chức tín dụng chấp nhận khách hàng đã từng có nợ xấu vì nguyên nhân là lý do khách quan, và thực tế tình hình tài chính của người vay đủ điều kiện để các tổ chức tín dụng cho vay. Vì vậy bị nợ xấu vẫn vay được không phải là điều không khả thi.

Từ nhóm 3 đến nhóm thứ 5, người vay sẽ gặp khó khăn rất nhiều để có thể tiếp tục vay vốn. Thời gian theo quy định của Nhà nước về xóa nợ xấu là sau 5 năm.

Vì vậy, người vay cần tránh mắc nợ quá hạn, để ý thời gian và sắp xếp trả nợ đúng hạn, tránh rơi vào nhóm nợ xấu. Bởi một khi đã lọt vào danh sách nợ xấu, bạn sẽ gặp phải rất nhiều khó khăn khi làm các thủ tục tại các tổ chức tín dụng thậm chí sẽ không còn được vay tiền tại bất kì các tổ chức, ngân hàng hoặc công ty tài chính ở Việt Nam.

Cách hạn chế nợ xấu

Cách hạn chế nợ xấu là gì? Nợ xấu ngân hàng và cách xử lý (Nguồn: Become)

Đôi khi vì quá bận rộn hoặc sao nhãng mà vô tình bạn chậm thanh toán các khoản vay, thẻ tín dụng tại các tổ chức, ngân hàng hoặc các công ty tài chính ở Việt Nam nên có nguy cơ rơi vào nhóm người có nợ xấu. Để hạn chế vào nhóm "black list" của ngân hàng, bạn có thể sử dụng những tính năng thanh toán tự động các tài khoản trực tuyến của ngân hàng. Cần cân nhắc khả năng tài chính của bản thân và lên lịch số tiền phải trả cho các tổ chức tín dụng/ ngân hàng theo đúng kỳ hạn để không làm mất điểm và còn được thực hiện các khoản vay cho những lần sau. Tuy nhiên, sử dụng thẻ tín dụng cần phải cẩn thận và trong tầm kiểm soát vì có rất nhiều trường hợp bị rơi vào nhóm nợ xấu 1, 2 có nguyên nhân xuất phát từ "quẹt thẻ tín dụng quá đà".

Mỗi ngân hàng khác nhau sẽ có mức ưu đãi và chính sách riêng, vì vậy cần xem xét kỹ điều khoản hợp đồng trước khi vay vốn để không bị mất quyền lợi bản thân.

Ý thức về thời gian thanh toán và đừng chần chừ vì trễ thanh toán 1 ngày cũng sẽ bị xếp vào nợ quá hạn. Khách hàng cũng cần lưu ý tới ngày thanh toán ghi trong hợp đồng và nhiều người còn hiểu sai về ngày thanh toán vì ngày thanh toán là ngày ngân hàng nhận được tiền chứ không phải ngày khách hàng đóng tiền.

Có rất nhiều trường hợp khách hàng thanh toán vào cuối tuần nên tuần tiếp theo ngân hàng mới nhận được tiền => khách hàng bị thanh toán trễ. Trong trường hợp bất khả kháng bạn không thể trả nợ đúng hạn thì hãy liên hệ với ngân hàng để tìm ra phương án trả nợ tối ưu nhất.

>> Xem thêm: Hình thức uỷ nhiệm chi là gì

Lý do khiến phát sinh nợ xấu

- Người dùng sử dụng thẻ tín dụng không kiểm soát khiến không có khả năng thanh toán đúng hạn

- Mua trả góp nhưng không đóng tiền đúng hạn

- Cố tình không thanh toán khiến khoản vay quá hạn

- Chậm thanh toán nhiều tháng

- Không thanh toán dẫn đến tài sản thế chấp bị gán nợ

- Bị kiện ra tòa do có khoản nợ phát sinh với cá nhân hay doanh nghiệp khác

- Khách hàng quên hoặc không chấp nhận khoản phí phạt do quá hạt thanh toán

- ...

Tạm kết

Nhu cầu tiêu dùng của con người là rất lớn và có những lúc "bí tiền" buộc người ta phải tìm đến các khoản vay từ những tổ chức tín dụng/ ngân hàng. Tâm lý của người đi vay tại các tổ chức tín dụng thường không tránh khỏi lo sợ và hoang mang mỗi khi kỳ hạn đáo nợ lại đến. Vì vậy hiểu được bản chất của nợ xấu là gì? cùng những cách hạn chế nợ xấu khi vay mượn tiêu dùng sẽ giúp bạn trang bị kiến thức tốt hơn để bảo vệ quyền và lợi ích bản thân.

>>> Xem thêm: Mua trả chậm là gì? Hướng dẫn chi tiết về hình thức mua trả chậm

Phương Thảo - MarketingAI

Tổng hợp

Bình luận của bạn